**研究目的:**

本文参考天风证券研报《基于半衰主成分风险平价模型的全球资产配置策略研究》和《引入衰减加权和趋势跟踪的主成分风险平价模型研究》,对研报中的结果进行分析,研究了主成分风险平价模型在全球大类资产配置领域中的应用,通过比较基于风险因子的风险平价模型和基于资产本身的风险平价模型,实证主成分风险平价模型的优点。

**研究内容:**

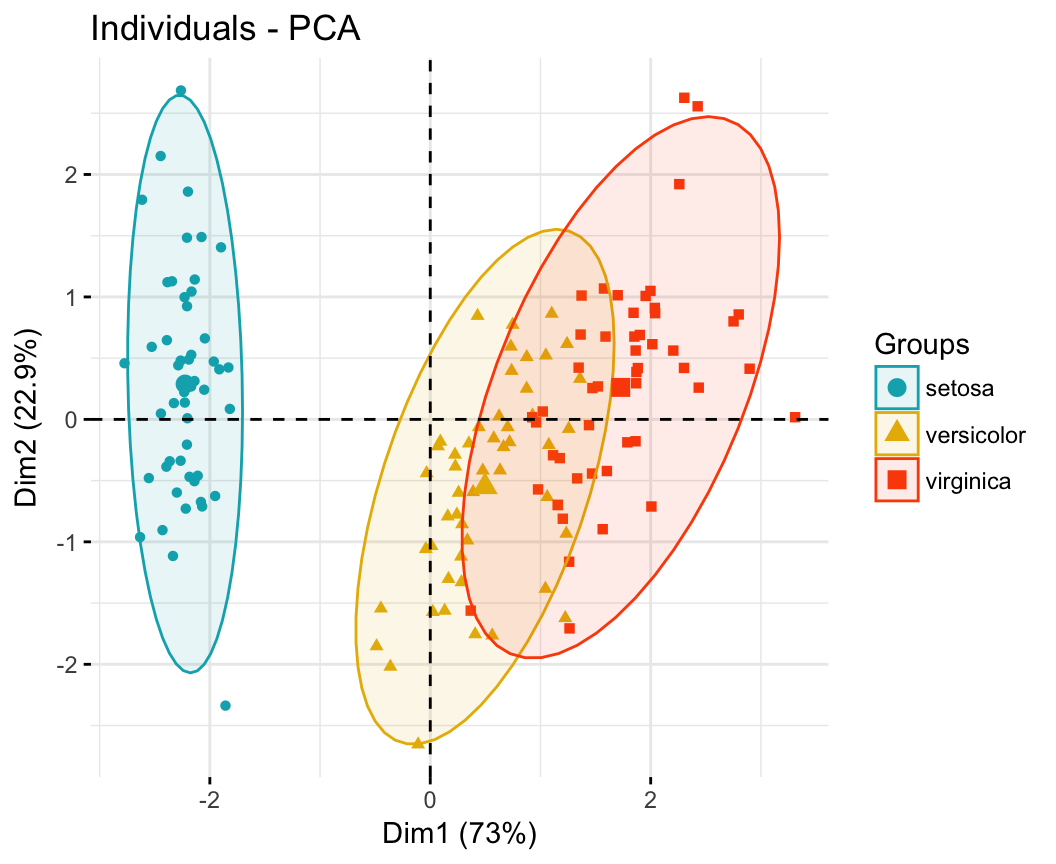

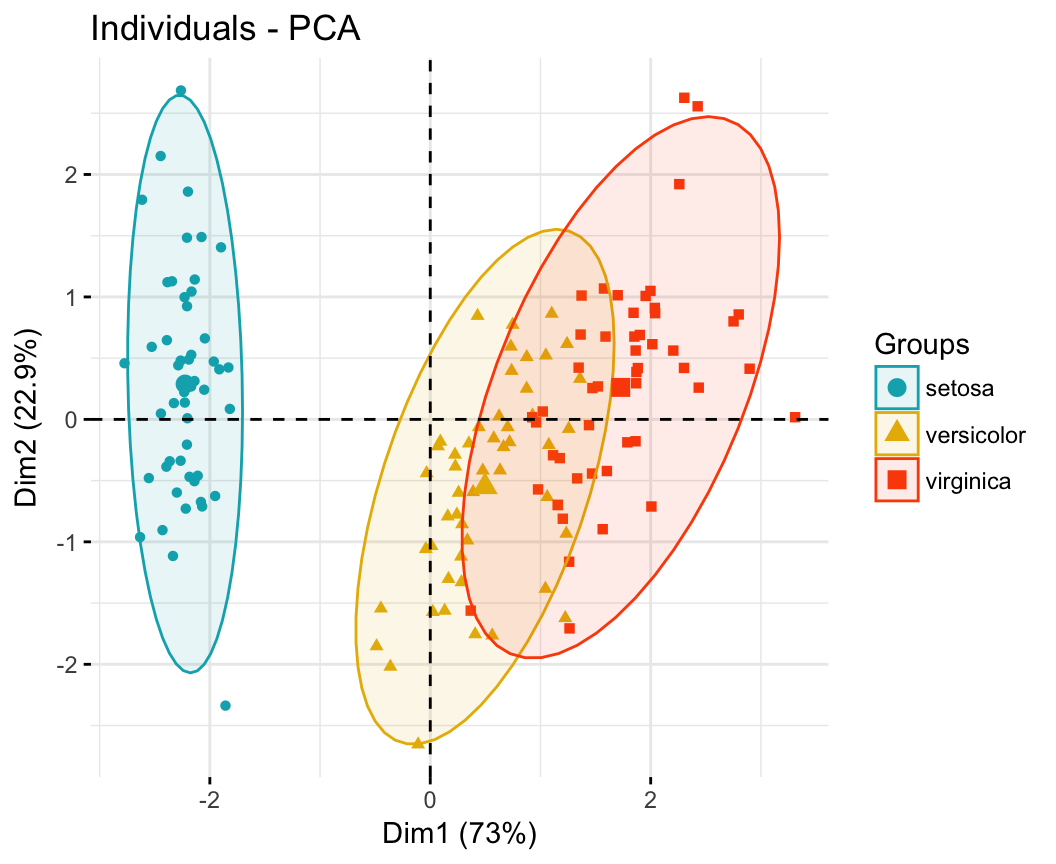

资产配置的目的在于实现高分散低风险的投资组合,以期获得稳定的财富增值。当下资产配置实践中采用较多的是风险平价模型。传统的风险平价模型会对所有资产分配投资权重,忽略了资产之间的相关性。主成分风险平价模型对原资产进行线性变换形成互不相关的主成分组合,再通过传统风险平价模型确定主成分组合的投资权重,最终反变换为原资产的投资权重,从而较好的解决了传统风险平价模型处理高相关资产配置问题的弱点。

本篇报告关注了如下几方面问题:

(1)通过主成分分析法,将资产组合变换为主成分因子组合,在传统风险平价模型求解方法的基础上构建基于主成分风险因子的风险平价模型求解方法。

(2)引入资产预期风险估计和预期走势估计,演示了如何对资产配置模型做出进一步改进。

**研究结论:**

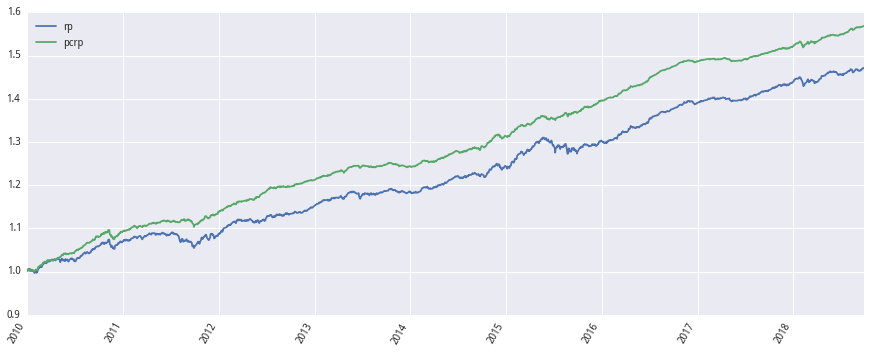

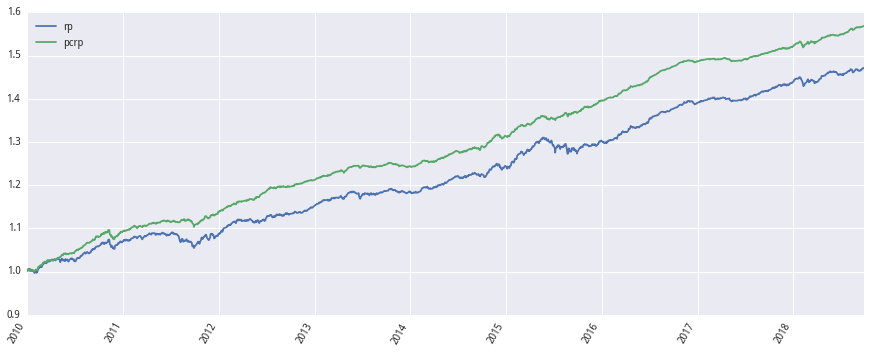

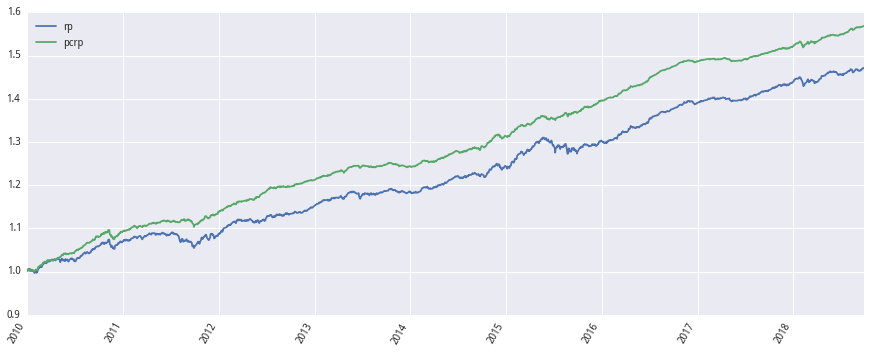

(1)本文资产配置的资产池包括全球主要股票市场、国内债券、国内外商品等。在2010.1-2018.10期间,主成分风险平价模型的年化收益为5.43%,高于传统风险平价模型的4.63%。最大回撤方面,主成分风险平价模型为2.02%,也要低于传统风险平价模型的3.37%。

(2)主成分风险平价模型旨在确保主成分风险因子上的等比例风险贡献。由于投资组合中有一半的资产都是权益类资产,因此传统风险平价模型中权益类资产提供了50%的风险贡献,而计算结果表明,主成分风险平价模型中权益类资产只提供了远小于50%的风险贡献,从而使得主成分风险平价模型组合的风险要低于传统风险平价模型组合。这体现了主成分风险平价模型在高相关资产组合配置中的优势。

(3)在战术资产配置层面,将一个简单的风险预估和走势预估模型引入资产配置模型中,使得波动率与回撤指标得到改善,加强了模型的风险控制能力。

**研究耗时:**

(1)数据准备部分:约3分钟

(2)主成分风险平价模型介绍部分:约2分钟

(3)主成分风险平价模型应用实证部分:约30分钟

(4)预期风险估计和预期走势估计部分:约35分钟

编者按:

研报及本文中的复现过程没有考虑手续费,部分资产指数可能没有相应基金产品,另外也没有考虑资产的申购赎回周期。研报中的通过走势预估模型引入资产的月度择时,但是相应收益率的提升可能会无法覆盖手续费成本。总之本文主要目的在于实证一种新的风险平价理论:即基于风险因子的配置,而非基于资产本身的配置。主成分风险平价模型若要真正应用于投资实践,在资产挑选和战术资产配置层面还需进一步斟酌优化。

相关研报和数据下载地址:链接: https://pan.baidu.com/s/1CssR53H41Kki2K6J7ZSNJw 提取码: qy3h

[1]: https://image.joinquant.com/4c70a9a50e7704709fc77e1025085f4b

[2]: https://image.joinquant.com/34891afa5f720413d76f71d7c69ba37c